试题详情

- 简答题

甲公司为增值税一般纳税人,适用的增值税税率为17%。2014年12月31日,对下列资产进行减值测试并进行会计处理,具体有关资料如下:

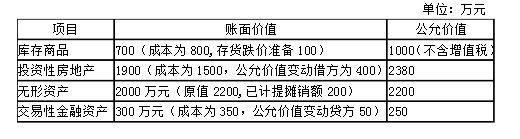

(1)2014年1月2日,甲公司以库存商品、投资性房地产、无形资产和交易性金融资产作为合并对价支付给乙公司的原股东丙公司,取得乙公司80%的股份。甲公司与丙公司不存在关联方关系。甲公司采用应税合并。2014年1月2日有关合并对价资料如下:

甲公司发生的审计、法律服务、评估咨询等中介费用20万元。购买日乙公司可辨认净资产公允价值为6090万元,与账面价值相同。

2014年12月31日,甲公司在合并财务报表层面确定的乙公司可辨认净资产持续计算的账面价值为7500万元,乙公司可收回金额为8100万元。甲公司在合并报表层面未对商誉确认减值。

(2)2014年12月31日对购入A机器设备进行检查时发现该机器可能发生减值。该机器原值为4000万元,累计折旧为2500万元,未计提减值准备。该机器公允价值总额为1000万元;直接归属于该机器的处置费用为50万元,尚可使用5年,预计其在未来4年内产生的现金流量分别为:300万元、270万元、240万元、185万元;第5年产生的现金流量以及使用寿命结束时处置形成的现金流量合计为150万元。在考虑相关因素的基础上,甲公司决定采用5%的折现率,假定现金流量均在期末产生。 甲公司对其处理如下:

该机器的公允价值减去处置费用后的净额=1000-50=950(万元)

机器设备预计未来现金流量的现值=∑[第t年预计资产未来现金流量/(1+折现率)t ]=300/(1+5%)+270/(1+5%)2+240/(1+5%)3+185/(1+5%)4+150/(1+5%)5 =1007.66(万元) 确定机器的可收回金额为950万元 固定资产减值损失=(4000-2500)-950=550(万元)。

借:资产减值损失 550

贷:固定资产减值准备 550

(3)2014年12月31日甲公司一项专有技术B的账面原价为190万元,已摊销额为100万元,已计提减值准备为零,该专有技术已被其他新的技术所代替,其为企业创造经济利益的能力受到重大不利影响。甲公司经分析,认定该专有技术虽然价值受到重大影响,但仍有30万元的可收回金额。 甲公司对其会计处理为:

该专有技术虽有30万元可收回金额,但因该该专有技术已被其他新的技术所代替,其为企业创造经济利益的能力受到重大不利影响,因此对该项无形资产做了报废处理。

借:营业外支出 90

累计摊销 100

贷:无形资产 190

(4)2013年1月1日,甲公司按面值购入乙公司当日发行的债券20万张,每张面值100元,票面年利率6%;同时以每股15元的价格购入乙公司股票100万股,占乙公司有表决权股份的3%。对乙公司不具有重大影响。甲公司将上述债券和股票投资均划分为可供出售金融资产。

乙公司因投资决策失误发生严重财务困难,至2013年12月31日,乙公司债券和股票公允价值分别下降为每张85元(不含利息)和每股10元,甲公司认为乙公司债券和股票公允价值的下降为非暂时性下跌,对其计提减值损失合计800万元。

2014年,乙公司成功进行了战略重组,财务状况大为好转,至2014年12月31日,乙公司债券和股票的公允价值分别上升为每张90元和每股15元,甲公司将之前计提的减值损失600万元予以转回,并作如下会计处理:

借:可供出售金融资产——公允价值变动 600

贷:资产减值损失 600

逐项判断甲公司2014年上述资产与减值有关的会计处理是否正确,若不正确,请说明理由以及正确的会计处理。(不用编制损益结转分录)

甲公司发生的审计、法律服务、评估咨询等中介费用20万元。购买日乙公司可辨认净资产公允价值为6090万元,与账面价值相同。

2014年12月31日,甲公司在合并财务报表层面确定的乙公司可辨认净资产持续计算的账面价值为7500万元,乙公司可收回金额为8100万元。甲公司在合并报表层面未对商誉确认减值。

(2)2014年12月31日对购入A机器设备进行检查时发现该机器可能发生减值。该机器原值为4000万元,累计折旧为2500万元,未计提减值准备。该机器公允价值总额为1000万元;直接归属于该机器的处置费用为50万元,尚可使用5年,预计其在未来4年内产生的现金流量分别为:300万元、270万元、240万元、185万元;第5年产生的现金流量以及使用寿命结束时处置形成的现金流量合计为150万元。在考虑相关因素的基础上,甲公司决定采用5%的折现率,假定现金流量均在期末产生。 甲公司对其处理如下:

该机器的公允价值减去处置费用后的净额=1000-50=950(万元)

机器设备预计未来现金流量的现值=∑[第t年预计资产未来现金流量/(1+折现率)t ]=300/(1+5%)+270/(1+5%)2+240/(1+5%)3+185/(1+5%)4+150/(1+5%)5 =1007.66(万元) 确定机器的可收回金额为950万元 固定资产减值损失=(4000-2500)-950=550(万元)。

借:资产减值损失 550

贷:固定资产减值准备 550

(3)2014年12月31日甲公司一项专有技术B的账面原价为190万元,已摊销额为100万元,已计提减值准备为零,该专有技术已被其他新的技术所代替,其为企业创造经济利益的能力受到重大不利影响。甲公司经分析,认定该专有技术虽然价值受到重大影响,但仍有30万元的可收回金额。 甲公司对其会计处理为:

该专有技术虽有30万元可收回金额,但因该该专有技术已被其他新的技术所代替,其为企业创造经济利益的能力受到重大不利影响,因此对该项无形资产做了报废处理。

借:营业外支出 90

累计摊销 100

贷:无形资产 190

(4)2013年1月1日,甲公司按面值购入乙公司当日发行的债券20万张,每张面值100元,票面年利率6%;同时以每股15元的价格购入乙公司股票100万股,占乙公司有表决权股份的3%。对乙公司不具有重大影响。甲公司将上述债券和股票投资均划分为可供出售金融资产。

乙公司因投资决策失误发生严重财务困难,至2013年12月31日,乙公司债券和股票公允价值分别下降为每张85元(不含利息)和每股10元,甲公司认为乙公司债券和股票公允价值的下降为非暂时性下跌,对其计提减值损失合计800万元。

2014年,乙公司成功进行了战略重组,财务状况大为好转,至2014年12月31日,乙公司债券和股票的公允价值分别上升为每张90元和每股15元,甲公司将之前计提的减值损失600万元予以转回,并作如下会计处理:

借:可供出售金融资产——公允价值变动 600

贷:资产减值损失 600

逐项判断甲公司2014年上述资产与减值有关的会计处理是否正确,若不正确,请说明理由以及正确的会计处理。(不用编制损益结转分录)

-

(1)甲公司针对商誉的减值处理不正确。

理由:甲公司购入乙公司股权投资的合并成本=1000×(1+17%)+2380+2200+250=6000(万元),合并报表应确认的商誉=6000-6090×80%=1128(万元),将乙公司作为一个整体的资产组,2014年年末资产组(包含完全商誉)的账面价值=7500+1128/80%=8910(万元),因可收回金额为8100万元,故资产组应计提的减值金额=8910-8100=810(万元)。资产组的减值金额小于完全商誉金额,所以减值810万元直接冲减商誉。 正确的会计处理为:

合并财务报表中确认商誉的减值金额=810×80%=648(万元)

借:资产减值损失 648

贷:商誉——商誉减值准备 648

(2)甲公司针对机器设备的减值处理不正确。 理由:机器设备应根据公允价值减值处置费用后的净额与未来现金流量现值之间的较高者确认可收回金额。 正确的会计处理为:

机器设备的可收回金应为1007.66万元

固定资产减值损失=(4000-2500)-1007.66=492.34(万元)。

借:资产减值损失 492.34

贷:固定资产减值准备 492.34

(3)甲公司针对无形资产减值的处理不正确。

理由:对于专有技术,由于企业的无形资产在被新技术所代替时,如果已无使用价值和转让价值则全额计提减值准备;如果仅仅是其创造经济利益的能力受到重大影响而仍有一定价值时,则应当分析其可收回金额,计算其本期应计提的减值准备。 正确的会计处理为:

无形资产应计提减值准备=(190-100)-30=60(万元)

借:资产减值损失 60

贷:无形资产减值准备 60

(4)甲公司可供出售金融资产减值损失转回的会计处理不正确。

理由:可供出售权益工具投资发生的减值损失,不得通过损益转回,应通过所有者权益即资本公积——其他资本公积转回。 正确的会计处理:

借:可供出售金融资产——公允价值变动 600

贷:资产减值损失 100[(90-85)×20]

资本公积——其他资本公积 500[(15-10)×100] 关注下方微信公众号,在线模考后查看

热门试题

- ()指实行国库集中支付的行政单位应收财政

- 《企业内部控制应用指引》是会计行政法规。

- 小企业筹建期间内发生的尚未摊销完毕的开办

- 《代理记账管理办法》的出台意义不包括()

- 下列选项中,关于应收及预付款项表述正确的

- 如果新准则下增设了“待摊费用”科目的小企

- 《企业会计准则第41号—在其他主体中权益

- 不考虑以往会计期间所发生的费用项目或费用

- 原为非同一控制下企业合并取得的子公司改为

- 《财政票据管理办法》不适用()管理办法的

- 衍生金融工具主要有三种类型,包括远期、期

- 广义的公共组织是指以管理社会公共事务、协

- 小规模纳税人就执行小企业会计准则

- 拨出经费科目核算行政单位向所属单位拨出的

- 行政单位的会计记录必须且只能使用中文。

- ()就是指那些财、会、税、审实践中迫切需

- 会计人员参加未经继续教育管理部门公布的会

- 以下不属于社会文化环境的是()。

- 下列选项,企业销售业务应当关注的风险的是

- 在平衡计分卡中,属于更多的是内部流程衡量