试题详情

- 简答题请分别阐述资本资产定价模型和国际资本资产定价模型的原理,并比较两个模型的不同之处。

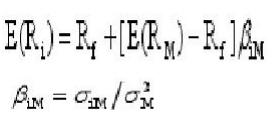

- Sharpe(1964),Lintner(1965)和Black(1972)在马克威茨的资产组合理论的基础上提出了著名的资本资产定价模型(CAPM),用资产的预期收益率和β系数描述收益和风险的关系,从而大大简化了运算,为把投资组合理论应用于实践提供了可行的途径,标志着组合投资理论的成熟。资本资产定价模型是第一个在不确定条件下,使投资者实现效用最大化的资产定价模型,其核心思想是在一个竞争均衡中对有价证券定价,它的出现导致了西方金融理论的一场革命。最初的CAPM建立在严格的假设条件下,忽略了现实世界中存在的许多真实情况。此后,有许多经济学家扩展和调整该模型,以便容纳资本*市场中的现实因素。CAPM模型对于资产风险与其预期收益率之间的关系给出了精确的预测,使我们可以对潜在投资项目估计其收益率,也使得我们能对不在市场交易的资产作出合理的估计,在现实生活中也有着广泛的运用。

σim表示单个证券与市场组合的协方差,σm平方表示市场组合的方差。证券市场线反映了单个证券与市场组合的协方差和其预期收益率之间的均衡关系。

世界范围内应用CAPM需增加的假设条件

1.全世界的投资者面临的消费篮子相同

2.各国消费品的真实价格是一样的。也就是说,在任何时点上购买力平价理论是成立的。

ICAPM需要增加的假设条件:

投资者以本国的货币为基础货币进行投资,他们关心的是以本国货币表示的收益。

投资者可以自由的借入和贷出以任何货币表示的资金。

分离定理:

所有投资者都将持有:

本国货币表示的无风险资产

部分套期货币风险的世界市场组合。

国际资本资产定价模型

CAPM与DCAPM的区别:

模型中的市场风险是世界市场风险,而不是国内市场风险

国际资本资产定价模型额外的风险溢价还与资产对货币的敏感性有关。 关注下方微信公众号,在线模考后查看

热门试题

- 相对于跨国并购,下面描述中不属于绿地投资

- 投资的本质在于()

- 国际直接投资宏观理论的代表有小岛清的()

- 国际合作经营企业与国际合资经营企业的异同

- 国际避税是在各国税法上不完善的基础上产生

- 简述政治风险的含义及其类型。

- 下列不属于非股权参与下实物资产的营运方式

- 子公司可以独立以自己名义进行各类民事法律

- 韦伦斯认为跨国银行至少要在三个国家和地区

- 独立组织形式与国际分部组织形式一样,其国

- 以下属于国际投资经营风险的是()

- 根据佛农的产品寿命周期理论,驱使美国对外

- 利率风险是指()在国际投资中由于()变动

- 跨国并购可分为()、垂直并购和()。

- 如果投资者以增加发行本公司的股票,以新发

- 发达国家向发展中国家投资,对发展中国家经

- 什么叫合资企业?它有哪些组织形式?

- 国际投资环境评价往往只采取专家实地考察的

- 最早从厂商行为角度解释对外直接投资的理论

- 风险资产减去风险负债为风险的头寸。